「40代向け終活」の専門家、ファイナンシャルプランナーの飯塚浩司です。ご覧いただき、ありがとうございます。

終活について話して回っていると、同世代の方から親の相続に関しての質問をよく頂きます。

今でこそFPの研修などで知識と経験をいくらか積みましたが、これまでの二十数年間の社会人人生は建材メーカーの営業マンでした。そのため、私程度の知識ではあまり役に立てないかと思っていました。

ところがFPのくせに、恥ずかしながら母親の相続で初めて知った基本的な事を、まわりの方にお話したところ、結構ありがたがられましたので共有させて頂きます。

1.相続税は必ず発生する訳ではない

基礎控除

相続税には基礎控除という仕組みがあり、この控除額以内であれば税金がかかりません。2024年現在の基礎控除額は以下の計算式で求められます。

基礎控除の計算方法

基礎控除の計算方法は、次の式で求められます

3,000万円 +(600万円 × 法定相続人の数)

(例)法定相続人が配偶者と子ども2人の場合

3,000万円 +(600万円 × 3人)= 4,800万円

相続財産がこの金額以内に収まれば、相続税はかかりません。基礎控除を超える財産がある場合にのみ、相続税が発生します。

基礎控除を超えた財産にかかる相続税の税率はこちらを参照ください。

平成27年までは基礎控除額が5,000万円+(1,000万円×法定相続人の数)でした。今後も社会情勢に応じて制度は改正されていくと思います。事前に制度と財産状況を把握していれば、対策を実施できることもあります。

課税対象となる財産とは?

課税対象となる財産には、次のような種類があります。

課税対象となる主な財産

- 金融資産:現金、預貯金、有価証券など

- 不動産:土地、建物、借地権など

- 動産:貴金属、宝石、書画骨とう品など

- その他:著作権、ゴルフ会員権、生命保険金(一定額以上)など

この他、亡くなる以前の7年間(令和5年度税制改正により、3年から変更)にした贈与や、生命保険の死亡保険金と死亡退職金なども一定額以上は「みなし相続財産」として対象になってきます。これらは節税対策との関係が強いので後の表にまとめてあります。

相続財産を合計して基礎控除内に収まれば相続税は課税されませんが、評価の算定が難しい財産もあります。

動産の類は、「明らかに相続税がかかってくるだろう」という場合は、税理士などの専門家に相談して考えて頂いた方が良いかと思いますが、一般的なサラリーマン家庭ではそれほど厳密に査定する必要は無さそうです(税務署は、そんなに暇じゃない)

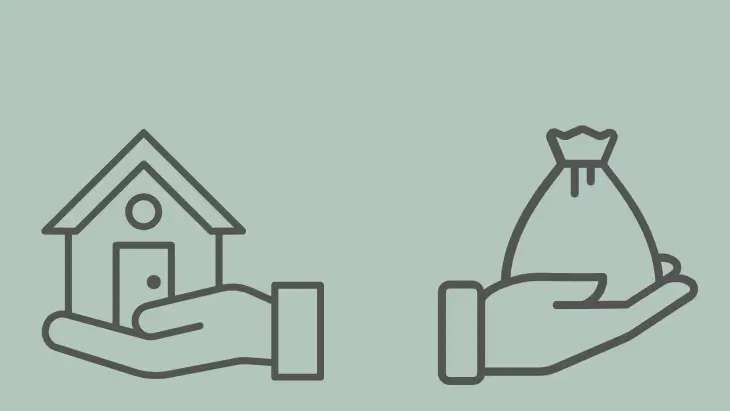

しかしながら不動産に関しては、財産の中の大部分を占めるケースも多く、不動産単体での遺産分割が難しいので簡単に説明しておきます。

不動産価格の調べ方

■建物の価格は、固定資産税評価額を基準に算出します。

- 固定資産税評価額 × 1.0

- 毎年5月頃に送付される「固定資産税課税明細書」の「価格」を参照

- マンションの場合は「課税標準額」を確認

■土地の価格は、以下の計算式を基に算定します。

路線価 ×(補正率)× 土地の面積

- 路線価は毎年7月に国税庁から発表される土地の基準価格表です。

- 路線価を確認するには、「全国地価マップ」などのウェブサイトが便利です。

補正率や土地の形状によって最終的な評価額は異なりますが、大まかな価格を把握するのに役立ちます。

2.相続税が発生しなければ申告の必要はない

申告先は税務署だけ

相続が発生したら、相続税が発生しようと控除内で収まろうと、どこか公的機関に申告する必要があると思っている人もいるかと思います。(私がそうでした)

申告の相手先は基本的に税務署だけですので、相続税が発生しなければ書面を起こす等の手続きは必要ありません。(税務署は暇じゃない)

相続税対策としてできる主なことを以下に上げておきます。

生前にできる相続税の節税対策

- 【生命保険の活用】

- メリット 非課税枠がある「500万円 × 法定相続人の数」

- デメリット 保険の内容や契約者などの検討必要

- 【不動産の活用】

- メリット 相続税評価額を減らせる

- デメリット 値定めが難しい・相続財産として面倒

- 【生前贈与】

- メリット 非課税で贈与可能(年間110万円まで)

- デメリット 法的な注意点が多い

- 【非課税資産の購入】

- メリット お墓・仏具などは非課税

- デメリット 相続人にとって必要?

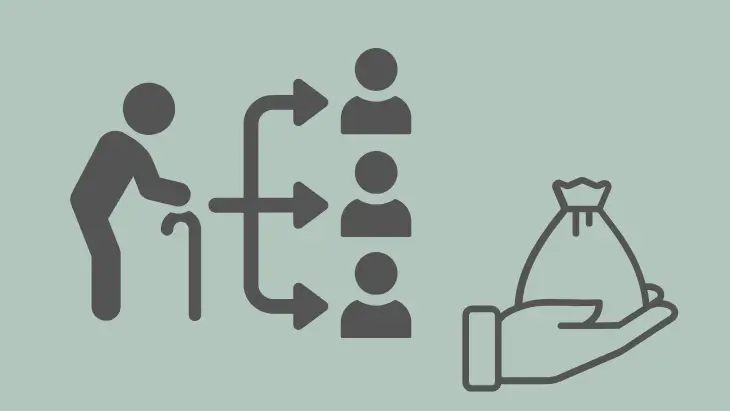

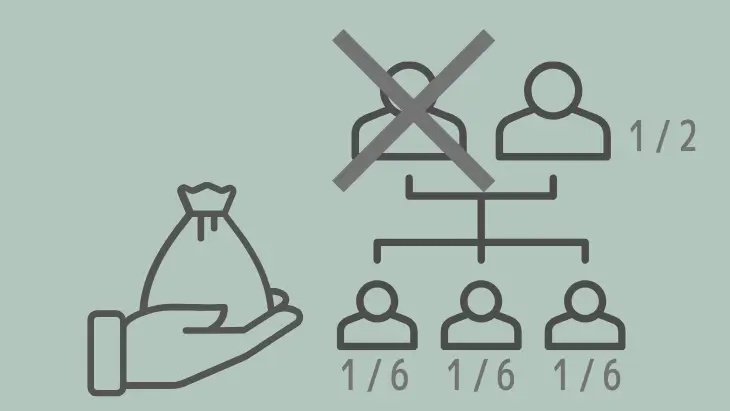

3.法定相続である必要は無い

下のような図を見たことがあるかたも多いと思います。

法定相続分といって、遺産分割の際に各血縁関係者の相続出来る割合は法律で決められています。しかしながら法定相続分は話し合いがつかない際に登場してくるルールです。

上記の様な絵がよく登場するので、法定相続分のとおりに相続しないといけないと思っている人も多いみたいです(私だけじゃありませんでした)。

円満に分割協議ができるなら、相続する財産の割合は相続人同士で自由に決める事が出来ます。私の母の遺産の相続のケースでは、「○○銀行と△△証券は姉。□□銀行と保険は私。あとは父。」のような形でざっくり2:2:1くらいで分けました。

揉めそうなら遺言できちんと準備を

私の母からの相続は、かなりの「ざっくり分割」でしたので税務署への提出義務とは別に、これまたざっくりですが書面で記録を残しておきました。これは今後父が亡くなった際の、2次相続で揉めないためです。

「うちは揉めるほど財産なんてないよ!」という家庭でこそ、相続でもめる話をよく耳にします。

不動産のように分割が面倒な財産が大きな割合を占める場合や、相続人が多い場合などは、遺産分割協議が長期化する可能性も有りますので、事前に遺言書を作成しておくと良いでしょう。

・・・祖父の相続は上記の両方の理由で、決着に20年以上かかりました。

遺言書は法定相続分に優先しますし、最低限の相続保証割合である遺留分も減らすことが出来ます。

遺言書のメリット

- 遺産分割協議を簡略化できる

- 特定の相続人や団体に財産を残したい場合に対応可能

- 最低限保証される「遺留分」の調整ができる

特定の財産を渡したい相手がいるなどの場合や、お子様のいらっしゃらない家庭で義理の兄弟が相続人になる可能性がある場合などでは、積極的に検討するべきでしょう。

準備はお早めに

相続の準備は、「まだ先のこと」と思われがちですが、早めの計画がトラブル防止につながります。ご紹介した基礎知識が、皆さんのお役に立てば幸いです。

また、親の相続準備だけでなく、自分自身のエンディングノートを作成することをおすすめします。

エンディングノートには、自分の財産状況や希望、家族へのメッセージなどを記しておけます。これにより、いざというときに家族が困ることを防げます。

親御さんの相続への準備だけでなく、人生折り返しの時期の棚卸しも兼ねて、自分自身の備えも始めてみてはいかがでしょうか?