40代終活の専門家飯塚浩司です。ご覧いただきありがとうございます。

最近は年金に関する法改正の議論が頻繁に行われています。 また、老後2000万円問題や少子高齢化などの影響を受けて「年金制度自体が破綻するのでは?」といった、不安を煽るニュースを耳にすることも少なくありません。

実は、年金に関する多くの議論や施策は、団塊ジュニア世代とも呼ばれる40代が将来年金を受け取る頃を見据えて行われているものだったりもします。

今後も制度は変わっていくとは思いますが、不安になる前にまず自分が年金を受給する頃に、制度がどのような状態になっているかをザックリ知っておくべきだと思います。

この記事では「所得代替率」という指標を使って、年金の現状と未来についてお話しさせていただきます。

所得代替率とは?年金受給額の基本を押さえよう

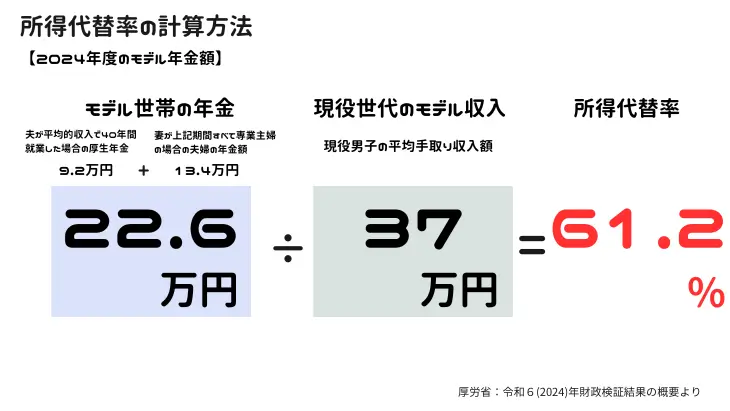

所得代替率とは基礎年金と厚生年金を合計した額が、現役世代の手取り収入額(ボーナス込み)と比較して、どのくらいの割合かを示すものです。

たとえば、所得代替率50%といった場合は、そのときの現役世代の手取り収入が400万円なら200万円を年金として受け取れるということになります。

直近の2024年の発表だと所得代替率は61.2%でした。>>参考:厚労省ホームページ

これからの年金給付の見通しと所得代替率

政府は、年金制度の破綻を防ぐため、5年に1度、将来における保険料収入と給付額の試算を行っています。

この試算の前提として、政府は「所得代替率50%以上を維持する」という目標を掲げています。

少子高齢化によって入ってくる保険料は減り、支払う給付金は増えることが容易に予想されますので、年金制度を維持するために随時法改正が行われているわけです。

ただ政府の掲げている目安は50%ですから、「今後50%までは所得代替率が落ちることを容認している」と言い換えることもできます。

老後資金不足を防ぐ!40代が取るべき3つの対策

生命保険文化センターによる令和4年度「生活保障に関する調査」によると、夫婦2人が老後生活を送るうえで必要な生活費の平均額は月額23.2万円という結果でした(経済的にゆとりをもって老後生活を送るためには37.9万円)。

現在のモデル世帯の年金額22.6万円に対してすでに不足が生じていますが、さらに今後所得代替率が50%まで下がったとすると不足分はさらに大きくなります。少々乱暴な計算になりますが、現在の現役世代のモデル収入37万円の50%の18.5万円で試算すると、毎月4.7万円が不足する計算になります。

では今から何をするか?という話になりますが、40代が取るべき方法は大きく以下の3つだと思います。

収入を増やす

本業でのスキルを向上させて給料を増やす。副業などで本業以外の収入を得る。あとは 次の「年金額を増やす」にも関係してきますが、働く期間を長くするといった方法などがあるでしょう。

未来に向けての時間がある40代ですから、必要な知識やノウハウの取得のために勉強を始めたり、今の仕事を将来にわたり長く続けるスキルや意思があるかなどの再確認をしてみると良いでしょう。

年金額を増やす

現在の年金の支給開始の基準は65歳ですが、受給開始時期を遅らせると支給される年金額が増加します。

現行ルールでは、年金の受給開始を1か月遅らせるごとに0.7%ずつ支給額が増えます。そのため、70歳まで遅らせた場合、基準額の1.42倍の額の年金を残りの全期間に渡って受け取れることになります。先ほどのモデル収入のケースですと22.6万円×1.42≒32万円ですから、老後に必要とされている生活費の23.2万円を大きくクリアできることになります。

もちろん65歳の時点での制度や自身の環境もどうなっているかは分かりませんが、65歳から5年間だけ年金に頼らず生活できる状態にしておくだけでも大きなゆとりが生まれます。そのための貯蓄計画や健康管理などを考えるとよいでしょう。

また、モデル年金額の夫婦は妻が専業主婦となっていましたが、最近では夫婦共働きの家庭も増えています。そのような状況を踏まえて、厚生年金の適用拡大や「収入の壁」の見直しなど、夫婦で有効利用できそうな法制度の改正も行われていますので、最新の情報をできるだけ正確にチェックしておくこともお勧めします。

資産を増やす

メガバンクと言われる大手銀行の定期預金の金利が0.125%程度しかつかない現在においては、自助努力による資産形成も検討すべきです。

投資はギャンブルと言った概念がまだまだ強いように思いますが 、「NISA」 や「 iDeco」 といった制度も拡充されています。裏を返すとこれらの精度は老後資金を自助努力で作ることを促しているとも言えます。

投資に関しては元本が保証されていないので、人によってとれるリスクや最適な投資方法などは変わりますが、「長期」・「分散」・「積立」を基本とすることで、リスクを軽減しながら安定したリターンを得られるとされています。

40代でしたら年金受給までにまだ20年程度の期間が残っていますので、比較的少額でも複利のメリットを享受できますし、リスクも分散されると思います。投資についての正しい知識を身に付け実践する事も効果の高い方法だと思います。

40代が考えるべき!マルチステージ時代の老後準備

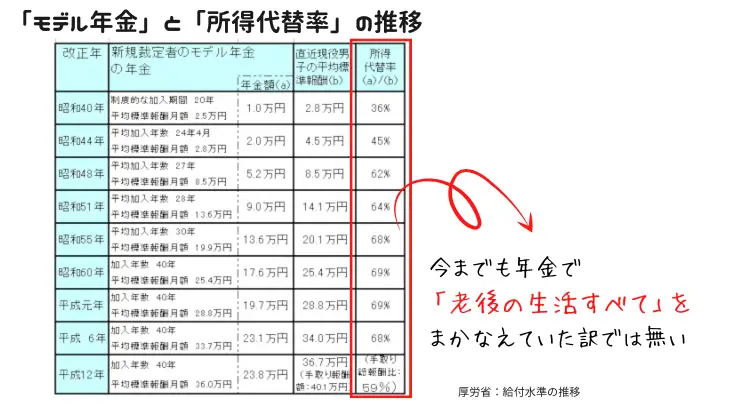

所得の代替率について「少子高齢化で、これからは年金だけでは暮らしていけなくなる(昔は年金で暮らしていけた)」といった言い回しを聞くことがありますが、これにはにはそもそも誤解があります。

実は年金制度ができてから今まで、所得の代替率は良くても70%ほどです。ということは、これまでも残りの30%は貯蓄などの自助努力でまかなってきたわけです。

ただ、これまでの定年が55歳で平均寿命が60歳程度を想定していた「サザエさん一家」をモデルにしたような昭和の家族モデルなら、40年程度働いて貯蓄をして、10年程度の余生で子供と家計を共有しながら貯蓄を切り崩せばよかったので、なんとか帳尻があってきたのです。

ところが「人生100年時代」を生きなければいけない時代になり、資産を取り崩す期間も長くなっているのです。当然これまでの仕組みや、やり方では帳尻が合わなくなっていきます。

社会保障制度や働き方などが大きく変化していく中で、その過渡期の真ん中にいると言っても良い 40代の皆さんは、これらの変化の影響を強く受けると思います。

これまでの「20年程度の教育で身につけた知識をもって就職し」⇒「身につけた知識を使って40年働いて」⇒「40年で蓄えた資産を切り崩しながら余生を送る」といった旧来のライフプランでは人生を最後まで楽しめなくなる可能性すらあります。

老後を豊かにするならエンディングノート

少子高齢化が 進む日本において、手厚い社会保障を受け続けるのは難しいかもしれません。であるならば自助努力の重要性は増していくでしょう。

ただ40代の皆さんには人生を自分で選べるだけの時間が残されています。今までの考え方にとらわれたまま時を過ごし選択肢をなくしてしまう前に、これからの人生を俯瞰して今できることから準備していくべきです。

そのためのツールとして、エンディングノートがおすすめです。

エンディングノートは、死を意識することで人生の最終目標を強くイメージすることができます。そして現在のあなたの財産や想いを整理することで、 未来に向けてあなたが今すべきことが明確になります。さらに、突然もしものことがあった際に、残される大切な家族のための備えまでできる優れものです。

エンディングノートのメリット

- 死を意識する事で人生の最終目標が明確になる

- 資産や気持ちなどの現状を把握できる

- もしものことがあった際の備えになる

未来に対して漠然と不安を抱くのではなく、エンディングノートで現在を正しく理解して、望む未来への準備を進めていきましょう。